오늘 파티게임즈의 일반공모청약과 텔콘의 기관수요예측 결과 공고일 이었습니다.

.PNG)

두기업 모두 IR에 참석했었고 나름대로 내용을 확인하고 수요상황을 확인했을때 제 기준으로 투자하기에는 soso 한 기업이었습니다. 그래서 청약하려고 하시는 분들께도 참여하는 것에 대해 약간은 부정적인 코멘트를 드렸었습니다.

개인적인 판단으로 청약하시는 분들도 계셨겠고 포기하신 분들도 계실거라 생각합니다..

SDS나 제일모직 같이 대어급을 제외하고 공모주는 밸류에이션도 중요하지만 앞서 생각해야 할것이 수급입니다. 또한 공모주 투자전략중 하나는 상장초기 exit를 기본으로 고려합니다. 밸류에이션으로 보고 상승여력이 좋다고 생각되면 중장기로 보기도 하지만 대부분은 이렇다고 말씀 드립니다.

요즘 공모주가 대어급을 비롯해 엄청 많이 나오고 있어요! 투자자들의 관심도도 엄청 높은 상태인것 같구요!

하지만 종목별 상장후 주가흐름은 양극화 현상이 나타나고 있습니다.

최근상장한 테고사이언스와 슈피겐코리아가 공모주로서는 오랜만에 상장초기 슈팅을 보여줬습니다. 이 두 종목이 있는 반면 데브시스터즈의 경우 상장일부터 지속적인 하락세를 보이며 공모가대비로는 39% 떨어졌습니다.

.PNG)

(최근종가 11월12일 기준)

그럼 기관경쟁률이나 공모청약 경쟁률과 상장후 주가와 관계가 있을까요?... 예전이나 지금이나 경쟁률과는 거의 상관 없다고 보시면 될것 같습니다. 또한 경쟁률에 따른 증거금과도 관계가 크지 않다는걸 표에서 보여줍니다.

데이타 작업이 시간이 걸려 샘플은 최근 상장 4개기업만 데이타를 보여주지만 다른 기업들도 상관관계가 크지 않은 흐름을 보여줍니다.

기관경쟁률은 데브 > 테고 > 슈피겐 > 메디아나 순이고 일반청약 경쟁률은 테고 > 슈피겐 > 데브 > 메디아나 순입니다. 청약 경쟁률은 숫자일뿐 증거금이 중요하겠죠! 증거금은 해당 종목에 얼마나 많은 자금이 몰렸는지를 말해주는 결과입니다.

증거금 순으로는 데브 4조 > 슈피겐 1조8천억원 > 테고 4400억원 > 메디 115억원 순입니다.

결과로만 보면 메디아나는 완전 멘붕이네요.. 기관도 관심 없고 일반투자자 관심도도 크지 않았습니다.. 하지만 12일 종가기준 공모가대비 40%나 상승해 있습니다. 참고로 메디아나의 밴드가 상단은 6500원이었으나 공모가는 6200원이었습니다.

그럼. 데브시스터즈는? 엄청난 기관 경쟁률과 일반청약증거금이 들어왔습니다. 슈피겐의 2배가 넘고 테고의 9배 정도 많은 자금이 몰렸습니다.. 아주 핫했죠!! 하지만 기관이고 일반투자자고 데브로 많이 다쳤습니다!!

아놔~~ 시초가 종가 최근종가를 보면 .. 흠 어떻게 매매를 해야할까요? 종목별로 천차만별이니 당췌 감이 잡히질 않습니다.!! 그렇죠?

위에서 말씀 드렸듯이 공모주는 단기적인 전략! .... 최근 상장한 슈피겐 테고는 제외하고 메디아나와 데브를 보면 상반됩니다.. 단기적략이라면 데브는 대성공이고 메디아나는 대실패입니다.

이런것 까지 다 먹을 수 없으니 꾸준히 단기로 보자는 것입니다.. 종목별 꾸준한 전략이 1년 내내 유지된다고 하면 종목별 대응하는 매매보다는 더 큰 수익률을 기대할 수 있으실 겁니다..^^ (상장일 시초가 & 종가 수익률 표 만들어볼게요.. 지금 말구요. 너무 늦었어요ㅎㅎ..훔..해버렸네요.)

.PNG)

표를 보니 어떠신가요?? 데이타로는 몇년치를 보여드리고 싶지만 요정도로만 보셔도 대충 감잡히시죠??

항상 코멘트 했지만 투자전략을 꾸준히 가져가시는게 중요합니다.. 또하나는 투자금액도 중요하겠죠!! 이 부분은 나중에 다시 언급할게요.

어쨋든 머릿속에 있는 걸 읽어주시는 분들께 알려드리고 싶어 두서없이 적었습니다.

제목은 파티게임즈 경쟁률과 텔콘 경쟁률을 적고 내용은 이렇게 흘러 갔네요.. 그럼 오늘 결과나온것 알아보겠습니다.

.PNG)

파티게임즈 공모가도 상단에 결정되었고 경쟁률도 736대1의 높은 경쟁률을 기록했습니다. 증거금은 9185억원 정도가 몰렸습니다. 대단한 수치입니다. 흥행이구요!

데브로 다친 모바일게임주를 보는 눈보다 테고, 슈피겐의 상승세를 보는 눈이 더 크다는 결과 같습니다..^^ 아닌가요? 파티게임즈가 그 만큼 좋은건가요? ^^

확실한건 파티게임즈는 중국 텐센트 투자유치로 협력관계에 있고 데브보다는 다양한 게임, 그리고 퍼블리싱까지 한다는 것입니다.

숲속의 엘리스 설치하고 조금 게임 해봤는데 제 스타일은 아니더라구요!! ^^

공모 흥행한 만큼 상장후 주가흐름도 상당히 궁금합니다..

.PNG)

텔콘 기관수요예측결과 밴드 상단이 1만4500원에 결정되었습니다.. 총 참여건수는 243건, 확정가 이상 참여건수는 165건으로 최종경쟁률 162.88대1을 기록했습니다. 마감일 예상했던것과 큰 차이는 없었네요. 그래도 나름 이정도면 잘 받아준거네요.

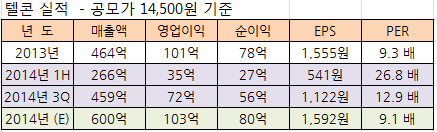

텔콘 실적 한번 보고 넘어갑니다.

표를 만들다가 실적이 좀 요상한걸 알았습니다.^^ IPO 하는 기업에 실적 최고치에 하는 건 맞다고 보지만 올해 실적을 들여다보면 좀 신뢰도가 떨어집니다.

모회사 케이엠더블류는 적자를 기록하고 있는데 텔콘은 지난해보다 올해 예상매출이 아주 좋습니다.

또 하나는 반기까지 매출은 266억원인데 3분기에만 190억원 가량 매출을 올립니다..흠~~~ 3분기까지 누적매출 459억원으로 갑자기 전년도 매출까지 끌어올립니다. 살짝 밀어주기 실적이 아닌가 생각이 되는 부분입니다.

매출은 늘었으나 마진률 하락이로 이익은 전년도와 비슷합니다.. 내년에 올해 실적을 넘어설 수 있을지도 의문이 듭니다. 매출은 증가했지만 이익은 플랫하네요

텔콘의 비교기업으로는 기가레인과 쏠리드입니다.

증권신고서상 두기업의 평균 per 13.37입니다. per 로 비교할경우 텔콘의 올해 예상실적은 비교기업 대비 30% 정도 할인된 수치입니다.

공모후 총 상장주식수는 502만2000주며 주식매수선택권 7만주를 포함하면 509만2000주입니다. 공모가 기준 시총은 738억원입니다.

텔콘의 유통물량은 공모주밖에 없습니다. 금번 공모주식수는 130만주로 상장주식수의 26% 수준입니다. 이 부분만 보면 공모주로서 아주 매력적입니다.

파티게임즈와 텔콘은 현재 구주 유통물량이 없어 장외시장에서 거래가 거의 없다고 보시면 될것 같습니다. 두 종목 모두 공모주식수가 상장초기 유통물량으로 물량 부담은 없습니다.

본 자료는 필자(황금돼지)의 개인적인 의견이며 ipostock 의견과 다를 수 있습니다.