제일모직의 기관수요예측결과가 나왔습니다..

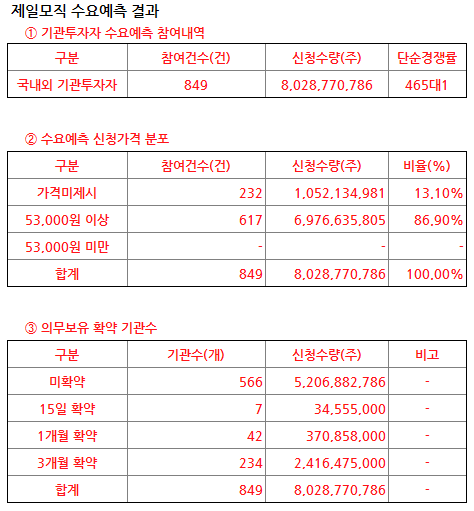

참여건수 849건, 단순경쟁률 465대1을 기록했으며 참여한 기관 모두가 희망공모가 상단 5만3000원 이상으로 적어냈습니다.

확약 신청한 기관수는 283건이며 , 신청수량대비 35%입니다.

참여건수나 경쟁률이 삼성SDS보다 적어보입니다.. 하지만 사실상 더 많은 결과라고 보여집니다.

언론에 대리청약 관련한 이야기도 있지만 하이일드펀드의 참여수량 제한이 컸던것 같습니다. 대부분 수요예측시 기관은 증거금이 없기 때문에 기관신청가능수량 MAX를 적어내는것이 일반적인데 이번에 하이일드는 참여수량을 총자산규모의 20% 제한을 두었던것 같습니다.

수치로 나온 결과는 작지만 더 많이 몰린 결과라고 예상됩니다.

제일모직의 공모청약은 다음주 10일~11일입니다. 환불일은 15일이고 상장은 18일입니다.

총 공모금액은 1조5237억원이며 일반청약자 배정물량은 3047억원 규모입니다. 일반청약자 배정물량은 삼성SDS 2317억원보다 많습니다. 총 상장주식수는 1억3500만주, 상장 시총은 7조1550억원입니다.

.PNG)

제일모직 경쟁율은 어느정도 될까요??

삼성SDS를 넘어설까요? 아님.. 그보다 못미칠까요?..

삼성SDS 일반공모청약 경쟁률은 134.19대로 마감됐고 청약증거금 총 15조5520억원 정도가 몰렸습니다. 2010년 삼성생명은 40대1의 경쟁률에 19조2216억원이 몰렸었습니다.

제일모직의 증거금을 삼성생명의 19조 보다 높은 20조 이상은 예상가능한것 같습니다.. 예상경쟁률에 대한 배정물량 예시해보겠습니다.

.PNG)

실제로 현재의 분위기상 삼성생명 청약증거금은 넘어설것 같은데... 어떻게 예상하시는지요!! 대략 예상배정물량 어느정도 될지 아시겠죠!!

예상배정물량 계산은 우대고객 등 을 고려하지 않은 단순 계산 방식입니다.

제일모직 상장예정일은 12월 18일이며, 자산가치에서 삼성생명이 높은 비중을 차지하므로 최근 삼성생명의 주가 상승은 삼성제일모직의 주가형성에 도움이 될 전망

삼성그룹 순환출자의 완전해소를 위해 삼성SDI, 삼성전기, 삼성물산은 잔여지분을 전량 매각해야 함