CCTV 전문기업 에치디프로가 코스닥 상장을 위한 증권신고서를 제출했습니다.

에치디프로는 신주모집(1,275,409주)와 구주매출(240,800주)로 총 1,516,209주를 공모한다.

희망공모가는 7800원~8900원이며 상단기준 135억원의 자금을 조달할 예정임.

9월23일~24일 기관수요예측을 거쳐 10월1일~2일 일반공모청약을 실시한다. 일반청약자배정은 총 공모주식의 20%인 303,242주입니다.

상장주관사는 대신증권이며, 내달 13일 코스닥 시장에 상장할 예정입니다.

총 상장주식수는 5,986,486주입니다.

최대주주인 아이디스와 대표이사 고윤화, 정진호 대표 등의 지분이 보호예수되고 총상장주식수의 29.87%인 178만8197주가 상장초기 유통물량입니다. 유통물량 비중이 크지 않네요.

지난해 매출 661억원, 영업이익 37억원을 기록했고, 올해 상반기는 매출 389억원, 영업이익 27억원을 달성했다.

올해 실적이 가파르게 상승하고 있네요!!

지난해 순이익이 26.6억원이고 올해반기가 20.3억원입니다... 올해 반기 실적으로 단순 연환산시 올해예상순이익을 보수적으로 40억원으로 잡으면... 주당순이익은 668원입니다. 상단기준 PER 은 13.3배입니다.

순이익 50억원 달성시 eps 835원, 상단기준 per 10.6배 수준입니다.

기상장 유사기업으로는 아이디스, 인콘입니다.

증권신고서상 아이디스와 인콘의 평균 per 19.9배로 적용해 에치디프로의 주당평가가액을 11,186원으로 잡았네요!!!

국내시장 뿐아니라 미국, 중국, 유럽 등 세계 30여국의 고객사를 확보하고 있습니다.

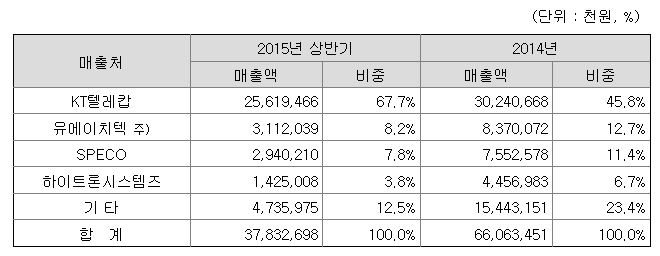

<에치디프로 주요매출처>

매출 비중이 KT텔레캅과 유에이치텍에서 76.6%가 발생하고 있네요. 지난해에 비해 KT텔레캅 매출 비중이 20%이상 증가되었네요!!

신규고객보다는 기존 최대고객 매출 비중을 늘렸습니다.

OTP 전문 솔루션기업 <미래테크놀로지>가 1일 코스닥 상장예비심사 청구서를 제출했습니다.

1997년에 설립된 회사로 금융권에 OTP를 공급하고 있습니다... OTP는 모든분들이 사용하시고 계시겠죠?

국내 OTP시장 약80%를 점유하고 있는 알짜회사가 아닐지 싶습니다.!!!

지난해 매출 173억원, 순이익 38억원을 기록했으며 최대주주는 다우데이타 47%입니다.

주당예정발행가는 14,300원~16,100원이며 총 150만주 공모로 상단기준 241억원의 자금을 조달할 예정이다.

주관사는 현대증권입니다.

현재 코넥스 상장기업 <매직마이크로>가 2일 상장예비심사 청구서를 제출!!

주당예정발행가는 5000원~5800원이며 , 160만주 공모에 상단기준 92.8억원의 자금을 조달할 예정이다.

주관사는 미래에셋증권입니다.

코넥스 주가는 전날 하한가를 기록해 9700원입니다.!!!