큐리언트_기술력 및 상업화능력을 갖춘 혁신신약 R&D벤처

Ⅰ. 회사개요

- ‘08년 설립후 한국파스퇴르연구소(감염성질환 치료제 등 신약물질 연구개발업)에서 분사, 국내 첫 프로젝트매니저(PM)기반 R&D 기업

- 저분자 혁신신약(First-in-Class) 연구, 개발 전문 바이오 벤처기업으로 고부가가치 난치병 치료제 공급을 사업목표로 함

- 대부분의 신약 후보 물질을 글로벌 기초과학연구소인 독일의 막스프랑크, 프랑스의 파스퇴르 등에서 조달

- 2010년 제2차 바이오기술 글로벌 사업화 프로젝트 대상 수상 (Novartis, 보건산업진흥원, KOTRA 공동주관)

- 공모후 최대주주등이 지분 23.30%, 벤처금융, 전문투자자, 외국투자가 등 FI가 47.57%를 보유

Ⅱ. 투자포인트

1) 약제내성 결핵 치료제 Q203 (네이처지 게재)

- 세계 최초 기전의 가장 앞서 개발하고 있는 결핵균 에너지대사 저해 혁신신약, 완전내성 결핵에 효능을 보인 유일한 치료제

- 네이처 메디슨지에 게재 후 ‘15년 3월 기준 동시기에 출판된 세계 모든 논문 8만 5천여 편 중 인용지수 상위 2%에 속함

- ‘14년 2월, 임상 2상 돌입 전에 이미 러시아 국영기업 Maxwell Biotech Group의 자회사 Infectex에 기술수출이 이뤄짐

- 내년 상반기 중 한국, 동남아시아 지역에 판권 협상 완료 예상, 2018년 중에 임상 2상 완료 후 허가받을 것으로 예상

- Q203의 임상 2상 완료 후 판매 허가될 경우 PRV(Priority Review Voucher)* 획득 가능

* FDA 지정 희귀/난치성 질환치료제 개발 시, 개발사의 타 의약품의 허가기간을 6개월로 단축(보통 1년반 소요)

획득한 바우처는 다른 개발사로 판매 가능 (현재까지 6개사가 취득, 평균 판매가치 2,100억원 이상)

- 다제내성 결핵환자는 ‘13년 기준 48만명 발생, 21만명 사망, 약제내성 결핵환자의 약 50%는 러시아, 중국, 인도 등에 집중

* 러시아, 중국, 인도 3국의 시장규모만 약 780백만불, 신흥경제대국의 의료수준 높아지면서 그동안 발견되지 않던 환자들이 계속 발견, 시장 고성장중

- 약제내성 결핵을 포함한 모든 내성 항생제는 반드시 여러 약물의 복합처방을 통해서만 치료가 가능하므로,

병용투여 가능한 타 약물의 존재는 시장을 축소하는 경쟁약물이 아닌, 오히려 시장을 같이 만들어 나가는 동반약물로 보는 것이 적합

- 약제내성 결핵의 임상 중인 신약은 현재 당사의 Q203를 비롯해 전세계 4종에 불과

- 타 신약 후보물질은 기도를 막거나 염증 반응 등 부작용이 보고되는 반면 Q203의 경우 오히려 염증 반응을 감소시켜 업계의 주목을 받는중

2) ‘가려움증 치료‘가 타겟인 유일한 아토피성피부염 치료제 Q301

- 세계 최초로 항염증 작용 이외에 ‘가려움증 치료(원인 물질인 류코트리엔의 생성 저해)‘를 타겟으로 하는 아토피성피부염 치료제

- 기능성 화장품, 일반의약품, 전문의약품 등 많은 아토피성피부염 관련 상품이 출시되고 있지만 대부분 작용기전이 불분명한 천연물

위주의 제품으로 확실한 기전을 가진 전문의약품은 나오지 않고 있는 실정

- 당사 제품은 질병의학적 기전에 근거한 치료제로서 타 아토피성 피부염 치료제가 해결하지 못하는 ‘가려움증 치료‘라는 틈새시장을 겨냥

- 지난 20년간 시판된 경구용 제품의 유효성분을 가져다가 개발(신약 재창출 방식)함으로써 임상1상 면제, 빠른 임상 개발 및 출시가 가능

- 아토피성 피부염 치료제는 내년 초 임상이 끝나면 바로 기술이전 예정, 현재 복수의 미국 제약사와 기술이전 협상 후반단계

아토피 치료제 시장(5~6조원 규모)은 선진국을 중심으로 확대되는 추세로 제품 상용화 시 연매출 5,000억원 달성될 것으로 예측

3) 높은 시장 확장성을 보유한 항암면역/내성암 치료제(15조원 규모 시장) Q701 (네이처지 게재)

- 현재 세계적 관심을 받고 있는 TAM 인산화효소를 타겟으로 한 신개념 항암제, 당사 제품이 내성 폐암 치료제 시장을 양분할 것으로 전망

당사는 TAM 인산화효소에 대한 글로벌 제약사의 관심이 크지 않을 때부터 연구를 시작, 현재 세계에서 3위권의 개발 진척도를 보임

- 2017년 중 기술이전 예상, Q701은 항암제 내성 극복, 혈액암에서의 효능, 항암면역 치료제로서의 효능을 동물 모델을 통해 입증

임상진입을 위한 전임상 개발 진행 중이며 기술이전 협상 진행 진행 중, 높은 시장 확장성 보유

- Q701은 임상 범위가 매우 광범위하기 때문에 항암제 개발 전문의 자본력을 갖춘 글로벌 제약/바이오텍 회사와의 공동 개발을 추진할 계획

- 임상효능 확인 이후에는 글로벌 제약/바이오텍 회사로의 기술이전을 통한 후기 임상 개발을 진행할 계획

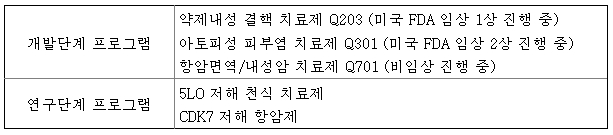

- 위의 Q203, Q301, Q701 외에 현재 연구단계에 있는 신약으로는, 5LO 저해 천식 치료제(우월한 효능, 1일 1회의 높은 복용순응도 갖춤)와

CKD7 저해 신규 항암제(최신 타겟, 당사와 Syros가 개발 선도 중)가 있음

4) 국내 증시에 제약-바이오프로젝트 매니저(PM)* 기업으로서는 첫 상장

* 의약품 개발 시 각 국가별 감독당국의 미충족 의학적 수요가 높은 치료제를 발굴, 신약 연구 후반 과정부터 임상 2상까지를 직접 담당

(중간과정을 관리) 그후부터는 라이센스를 판매해 수익을 내는 비즈니스 모델

- 약사, 수의사, 화학자 등 다양한 분야의 전문가 20여명의 PM으로 조직 구성, 구조적 요인 때문에 좋은 신약 발굴을 놓치는 일이 없도록 함

- 한 신약의 개발 실패 시에도 동시에 개발 중인 다른 신약 라인업을 갖춰놓음으로써 리스크를 최소화할 수 있는 전략적인 파이프라인 구성

- 네트워크 R&D 모델*을 국내 최초로 도입, 독자적인 프로젝트 매니지먼트 시스템(FLExDDS) 보유

* 회사내부에 핵심연구역량 확보 주력과 동시에 필요에 따라 상시 가용할 수 있는 외부연구 역량을 확보하는 방식

개발 프로젝트의 도입 또한 내부 연구를 통한 도입 외에 외부 연구 프로젝트의 도입을 병용하는 오픈 이노베이션을 추구

5) 국내외 10여개 벤처캐피탈이 투자에 참여

- 2012년 한화인베스트먼트를 시작으로 국내외 기관투자자 10여 곳이 투자를 집행한 기업

- 작년에만 7개의 기관투자자가 3차례에 걸쳐 155억원 투자, 투자 단가는 당시 액면가(1,000원) 대비 16배인 1만6천원 선

- 1,000원에서 500원으로 액면분할 감안 시 투자자들은 원금 대비 2배 이상 수익 얻을 것으로 전망

Ⅲ. 투자위험요소

- 각 치료제가 타 경쟁신약 대비 우수한 효능에도 불구하고 경쟁약물 보다 시장 출시가 늦어질 경우, 시장선점효과를 얻지 못할 가능성 존재

- 현재 기 체결된 약제내성 결핵 치료제의 기술이전 계약에 따른 단계별 예상 Milestone 및 제품출시 후 Royalty 외엔 뚜렷한 실적 없는 상황

- 현재 추진 중인 타 기술이전 계약 건들의 성공적인 체결 여부에 따른 기술료 유입이 향후 당사의 수익성을 좌우

.jpg)

Written by IPOStock 김 영경 (02-783-1038)

[ Notice ]

☞ 본 자료는 투자자의 증권투자를 돕기 위하여 당사 홈페이지 이용고객에 한하여 작성된 자료로서 복제, 배포, 변형, 대여할 수 없습니다.

☞ 본 자료에 수록된 내용은 당사가 신뢰할 만한 자료 및 정보로부터 얻어진 것이나 그 정확성이나 완전성을 보장할 수 없습니다.

따라서, 어떠한 경우에도 본 자료는 고객의 증권투자의 결과에 대한 법적 책임소재에 대한 증빙자료로 사용될 수 없습니다.

[부록1. IR후기]

- 기관 IR은 행사장 수용인원 보다 좀더 많은 사람들이 참여한 수준

- 대표이사의 발표는 회사의 강점을 차분히 설명하면서 기관투자자들에게 효과적으로 어필되는 방향으로 잘 이뤄짐

- 학계에서도 거의 확실시되는 임상 중인 혁신 신약 2건의 낮은 임상 미승인 Risk와, 연구 단계인 신약의 높은 시장성, 지속적이며 선제적인

신규 파이프라인 확보 등 제약사 중에서도 상업화 능력까지 갖춘 경쟁력 있는 기업

- 최근 장분위기가 좋지 않으므로 상장 직후 보다는 내년 상반기부터 실적 가시화 시작되는 단계에서의 주가 흐름이 기대가 되는 종목

- 상장 직후 유통가능물량은 총 발행주식 수의 44% 수준